企业税筹之大额保单

官二代富二代不如保险富三代

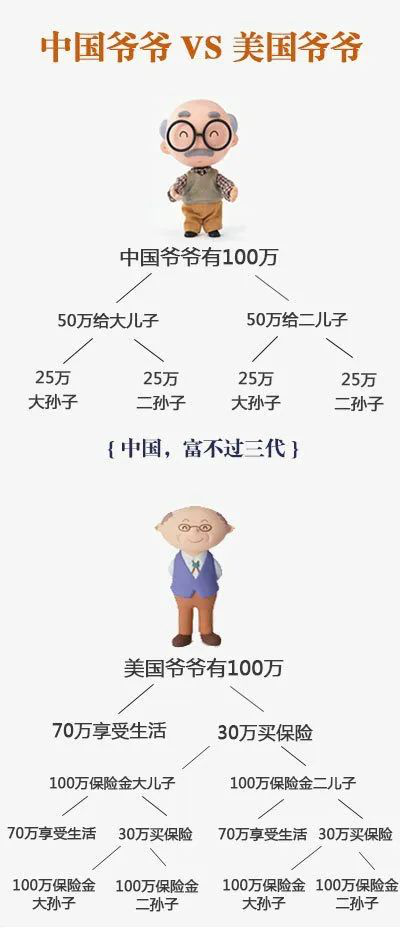

中国爷爷有100万财富。他将100万财富传给两个儿子,每个儿子各50万。两个儿子将这笔遗产传给四个孙子,每个孙子各得到25万。

美国爷爷也有100万财富。他用70万吃喝玩乐享受人生,余下的30万买了200万保额的保险,两个儿子各免税获得100万遗产。两个儿子各自用70万吃喝玩乐享受人生,各自用余下的30万买了200万保额的保险,四个孙子各得到100万。

当中国爷爷幸苦了一辈子的资产在传承中逐步稀释。而美国爷爷,不仅自己能享受财富,同样每一辈人也在享受财富,并能为家族传承财富。

别以为很有钱,其实花光很容易

电影《活着》,葛优扮演的富家子在赌场豪赌不止,一夜败家。这样的故事,不仅是电影里演绎,在我们现实的生活中不管你是官二代或者是富二代,这样的例子比比皆是。有一句老话:"富不过三代",为什么富不过三代?中国俗称的"富不过三代"的观点从数据上有印证:2013**富豪**有四分之一的富豪财富来源为继承,但财富普遍继承到*二代为止,继承**过三代的仅有22位。

当官二代和富二代在你面前炫富而不是炫保单的时候,你可以告诉他:没有保险兜底,不管有多少钱都是可以在有生之年以内花完的,别以为很有钱,其实花光太简单...

财富传承还是保险较靠谱

那么问题来了:您辛苦一生打拼拥有的一切财富,未来打算如何更安全的留给孩子?我们都知道,财富传承中,不动产、公司股权,公司有价证券,知识产权,都可以通过法定继承和遗嘱继承实现。但是,保险属于特殊的现金,在财富传承中具有**的作用。

随着中国富豪越来越多的出现在各大财富**,年缴费百万元以上的大单在保险界并不是什么新鲜事了,富豪青睐保险愿花重金购买单纯只是为了给自己一份**吗?不完全是,其实富豪购买保险还有以下几种理由:

一,规避风险

人在商海走,哪能不湿鞋。企业经营得再成功,也怕有风有雨。一旦有个闪失有可能就是倾家荡产,老婆孩子还有老人的生活怎么办,一旦发生人身意外,整个家庭瞬间失去**梁柱,高品质生活没了基础,全家都陷入困境。如果提前买了足额的高**型保险,相当于锁定大量资金,可确保在其丧失赚钱能力或发生意外身故时,为自己及亲人挽回损失,较大程度保证生活质量。

二,保全资产

保全资产的功能特别适合企业家型的富裕人士,企业经营有很多不确定的风险,一旦企业破产,所有资产都要被冻结,进入破产程序。这时,如果手中有一份高额人寿保险之类的人身险保单,就可成为较好的保全资产的工具。由于人身保险合同是以人的寿命和身体为保险标的,所以当所有的财产都被冻结或**时,人寿险保单不能被冻结和**,被保险人领取保险金是受法律保护的,保险是不能被查封的财产,不计入资产抵债程序。而且,欠债被追讨时,保险资金同样不能被抵债。

为此文强有很好的规划,儿子一样能享受美好人生。

三,财富传承

富人们一辈子打拼积累下来的财富虽然注定会传承给子女,没准还没等你稍事休息,钱已经被花光了,通过合理规划,富人们的资产可以按年金的方式分年给付给下一代,一直从幼年持续到老年,这样做一举三得既不必担心财产在短时间内被挥霍一空又能培养富二代们独立生活的能力,能保证他们一生,有一定质量的生活。

李嘉诚说:"人寿保险是企业发生财务危机时留给自己与家人的最后一根救命稻草。"

他认为,人对财富的支配一定要具有三种权力:所有权,控制权,受益权,因此,企业资产不等于个人资产;个人资产不代表有**支配权,只有人寿保险,才真正保全财产,传富子孙后代!

hytc555.cn.b2b168.com/m/

283149550

283149550